契約社員がカードローンで借りるときのコツ

契約社員でもプロミスでお金が借りれる?

雇用形態にかかわらず、安定した収入があればカードローン審査に通る可能性はあります。正社員か非正規雇用かはそれほど重要ではありません。

公務員や正社員の方は信用スコア(クレジットスコア)が高くなるので審査に有利とされています。

契約社員や派遣社員の方は、スコアリング審査の点数が少し落ちますが、年収150万円以上なら問題なく審査に通ります。

契約社員の方は、審査通過率が高い消費者金融がおすすめです。正社員の方は、低金利の銀行カードローンがおすすめです。

審査基準はカードローン会社によって違うため、1社の審査に落ちても2社目で通ることもあります。私は、アコムとプロミスの両方同時に申込しました。

当サイトの掲載情報について

当サイト内で紹介する商品やサービスの一部には広告が含まれています。広告掲載ポリシーはこちら。

掲載する商品やサービスが広告であることがわかるように、事前に詳細ページを案内したり、リンクにPRを付けています。

当サイトで紹介している消費者金融やクレジット会社は、全て財務局や都道府県知事の登録を受けている正規の貸金業者です。

金融庁の登録貸金業者情報検索サービスで、街金を含めた全ての貸金業者が確認できます。

契約社員におすすめのカードローン

契約社員の人は銀行カードローンよりも消費者金融がおすすめです。銀行よりも金利は高くなりますが、審査に通る可能性が上がります。

| 金融機関 | 金利 | 最高限度額 |

|---|---|---|

| プロミス | 4.5~17.8% | 500万円 |

| アコム | 3.0~18.0% | 800万円 |

| アイフル | 3.0~18.0% | 800万円 |

| レイク | 4.5~18.0% | 500万円 |

| SMBCモビット | 3.0~18.0% | 800万円 |

契約社員なら銀行カードローンの審査に通る?

契約社員だと銀行カードローンの審査に通るのは難しいですか?

年収300万円以上で勤続年数が1年以上あれば契約社員でも低金利の銀行カードローンで借りられます。

契約社員でも年収や勤続年数によっては銀行の審査に通る可能性があります。急いでいない人は、消費者金融の前に銀行カードローンに申し込んでみましょう。

| 金融機関 | 審査時間 | 金利 |

|---|---|---|

| セブン銀行 | 最短翌日 | 年12.0~15.0% |

| 楽天銀行 | 最短即日 | 年1.9~14.5% |

| auじぶん銀行 | 最短即日 | 年1.48~17.5% |

| 三菱UFJ銀行 | 最短即日 | 年1.8~14.6% |

| 三井住友銀行 | 最短即日 | 年1.5~14.5% |

| みんなの銀行 | 最短即日 | 年1.5~14.5% |

| みずほ銀行 | 最短当日 | 年2.0~14.0% |

| りそな銀行 | 2週間ほど | 年3.5~13.5% |

| イオン銀行 | 最短翌営業日 | 年3.8~13.8% |

| ソニー銀行 | 最短翌営業日 | 年2.5~13.8% |

| PayPay銀行 | 最短翌営業日 | 年1.59~18.0% |

| UI銀行 | 数日 | 年1.3~14.5% |

| 東京スター銀行 | 1週間ほど | 年1.5~14.6% |

| 住信SBIネット銀行 | 1週間ほど | 年1.89~14.79% |

| オリックス銀行 | 1週間ほど | 年1.7~14.8% |

※auじぶん銀行は、通常金利

※みずほ銀行は、住宅ローンの利用でカードローン金利が年0.5%引き下げられます。引き下げ適用後の金利は年1.5~13.5%です。

PayPay銀行やauじぶん銀行などの上限金利が高い銀行は、契約社員でも審査に通る可能性があります。しかし、上限金利での契約になると消費者金融と変わらない金利になります。

りそな銀行やイオン銀行などの上限金利が低い銀行は、契約社員だと年収400万円以上でないと審査に通るのが難しいです。

契約社員の借入体験談

私の友人が契約社員でカードローンの審査に通りました。消費者金融と銀行カードローンの審査を受けたのですが、どちらも審査を通過したようです。

男性、年収320万円、契約社員のカードローン体験談をご紹介します。

知人のスペックは以下のとおりです。

年齢:26歳男性

勤務先:自動車工場

雇用形態:契約社員

勤続年数:2年半

年収:320万円

既存借入:なし

借入希望額:10万円(原付きバイクの購入費)

クレヒス:クレジットカード利用歴5年(延滞なし)

今までクレジットカードは使っていたが、キャッシングを利用したことはなかったようです。

原付バイクが故障して買い換えるために、急遽10万円必要になったとのことです。

以下は、知り合いから聞いたカードローン審査の様子です。

アイフルの審査体験談

日曜の夕方にネットから申し込み、1時間ぐらいしてメールで審査結果を受け取りました。

本人確認書類が必要と書かれていたので、スマホのメールで運転免許証を提出しました。その後、アイフルから電話が来て、審査はOKだけど、在籍確認の電話が必要と言われました。

会社が休みなのと、できれば会社に電話してほしくないと伝えたら、社会保険証があれば在籍確認の電話の代わりになると言われました。

社会保険には入っていないことを伝えて、給与明細ではだめか聞いたら、2ヶ月分の給与明細があれば大丈夫と言われました。

家に戻り2ヶ月分の給与明細をネットから提出して少し待ちました。その後、またアイフルから電話が来て審査を通過したことを告げられました。

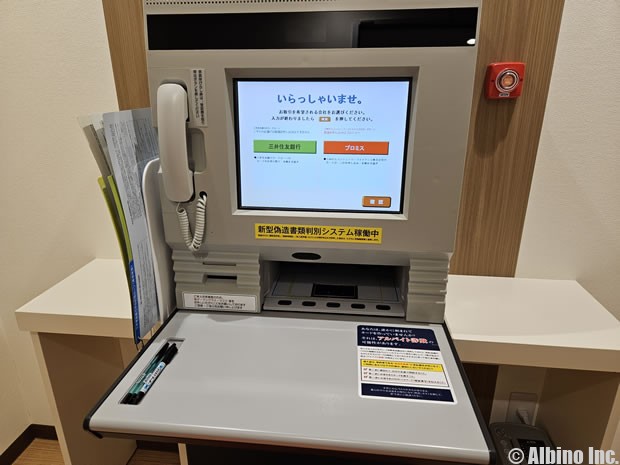

限度額は20万円で、金利は年17.8%です。自動契約機でカードを発行して、ATMで9万円借りてバイク費用に充てました。借りた9万円は月1万円ずつ返していきました。

友人はしばらくアイフルを使っていたのですが、金利が高いのが気になっていたので、三菱UFJ銀行カードローンの申込をしました。

三菱UFJ銀行バンクイックの審査体験談

アイフルは金利が高いので、低金利で借りられる銀行カードローンを探していました。

契約社員なので銀行カードローンは審査に通らないと思ったのですが、ダメ元で申し込みました。

三菱UFJ銀行は口座を持っていたので、ダイレクトバンクから申し込みました。日曜の夜にネットから申し込みをして、審査結果を受け取ったのが火曜日だったと思います。

予想に反して審査を通過しました。在籍確認の電話があったのかはわかりませんが、私が会社にいた時に電話は来ませんでした。

同僚からそういった電話があったという話も聞きませんでした。

限度額は30万円で、金利は年14.6%でした。スマホで運転免許証を提出して、カードは郵送で受け取りました。

頻繁に借入しているわけではありませんが、時々1~2万円借りています。借金がくせにならないように借りたお金は翌月には一括返済しています。

友人は無事に消費者金融と銀行カードローンの審査に通りました。

アイフルの利用実績があったことでクレジットスコアが上がり、三菱UFJ銀行カードローンの審査に通ったのかもしれません。

カードローンを利用すると信用情報機関に直近の入金状況が記録されます。それが次の審査にプラスになることがあります。

審査に通りやすい契約社員の条件

- 契約社員が審査に通るポイント

-

- 年収が200万円以上

- 勤続年数が1年以上

- 従業員が多い企業に勤務

- 借入希望額が少ない

- 社会保険に加入している

- クレジットヒストリーがある

この6つの条件をクリアしている人は、非正規の契約社員でも審査に通る可能性が高いです。

ただ、条件を満たしていなくても審査に通る時はあります。

契約社員だと社保ではなく国保の人も多いと思いますが、それでも問題ありません。

年収や勤続年数の目安

カードローン審査に通る「年収の目安は200万円以上」、「勤続年数の目安は1年以上」です。

年収が高くて勤続年数が長ければ、契約社員や派遣社員でも審査に通る可能性が高くなります。

年収200万円未満や、勤続1年未満だと必ず審査に落ちるわけではありません。

しかし、年収150万円以下で勤続年数が半年未満の人は厳しいかもしれません。

借入希望額は最小限にする

申込時に記入する借入希望額は必要最低額にしておきましょう。10万円必要なら希望額を10万円にしておきます。

※希望額を申告しないカードローンでは、審査の結果によって限度額が決められます。

限度額が大きいほど金利は下がりますが、希望額が50万円超になると審査も厳しくなります。

借入希望額を100万円にしても、返済能力が低いと判断された時は、限度額50万円以下で契約できることもあります。

しかし、希望額が低い方が印象が良いことは間違いないので、50万円以下の希望額にしておきましょう。

社会保険の加入

国民健康保険よりも社会保険の方が信用度や返済能力は高いと判断されます。

私の妹の話ですが、年収や勤続年数にほとんど変化はないのに、健康保険が国保から社保に切り替わったことで、1ヶ月前に審査に落ちたカードローンの審査に通ったことがあります。

契約社員や派遣社員の場合、社会保険に加入できないことも多いですが、加入が決まっている人は手続きが完了してからカードローンの申込みをした方がよいと思います。

社会保険証には、会社名や加入年月日が書いてあるので、在籍確認や勤続年数の証明として使うこともできます。

クレジットヒストリー

カードローンの審査では、個人信用情報機関の情報が審査の対象になります。

過去にクレジットカードやローンなどの利用実績があると、カードローンの審査に有利になります。

これは信用情報機関JICCのデータです。自分の信用情報は手数料を支払えば取り寄せることができます。

クレジットヒストリーがない人の方が有利だと思っている人もいますが、過去に借り入れがありしっかり返済してきた人の方が、金融機関の信頼度は上がります。

過去に返済の遅れがあったり、債務整理したことがある人は、事故情報(異動情報)の記録が残っているため、審査に落ちる可能性が高くなります。

携帯電話料金を延滞したことがある人も多いと思いますが、その料金に機種代金の分割払い分が含まれている場合には、個人信用情報にキズが付いている可能性があります。

クレジットカード、ローン、分割払いなどは、全て信用情報機関に記録されていきます。61日または3ヶ月以上の長期延滞で、異動情報が記録されます。

契約社員が審査を通りやすくするコツ

今すぐにカードローンで借りたい人は難しいですが、将来カードローンを利用する時のために、審査に通りやすくしておく事はできます。

- 契約社員が審査通過率を上げる方法

-

- 給料を増やす

- 勤続年数を伸ばす

- 返済実績を作る

- 正社員になる

カードローンは見込み収入で申込むことができるので、給料が上がってから時間が経っていなくても問題ありません。

給料を増やすのは難しいかもしれませんが、勤続年数を増やしたり、返済実績を作ることはできるはずです。

クレジットカードを作りショッピングを行い、しっかり返済するだけでも、返済実績になります。

クレジットカードにも5万円~20万円ほどのキャッシング枠が付いていることが多いので、それを利用して返済しても実績になります。

カードローンの審査に落ちた人が、クレジットカードのキャッシングを利用し、何度か返済した後に再度カードローンに申し込んだら審査に通ったケースもあります。

実際には何が要因で審査に通ったのかはわかりませんが、利用実績が影響した可能性はあります。

正社員になると審査に通りやすい

正社員になれるのならなりたいという人も多いと思いますが、日本の景気も良くなってきているので企業は正社員の雇用枠を増やしています。

特に20代以下の若い人は、アルバイトや派遣社員、契約社員などの非正規社員でも正社員になれる可能性はあります。

40代や50代になっていると難しいかもしれませんが、20代や30代前半ならチャンスはあります。

若い頃は気楽なアルバイトや派遣社員を選ぶ人も多いですが、年を取ってから正社員になろうとしてもなれません。

私がまさにそうなのですが、チャンスがある時に正社員になっておかないと後悔することもあります。

私の妹がパート時代にカードローンの審査に落ちて、その後すぐに同じ会社で正社員になり、カードローンに申し込んだら審査に通りました。

年収200万円以上なら正社員としての勤続年数が1年未満でも審査に通る可能性はあります。

正社員におすすめのカードローン

カードローンは銀行と消費者金融がありますが、会社員向けのカードローンってあるんですか?

正社員は返済能力が高いと判断されるので、上限金利が低い銀行カードローンがおすすめです。上限金利が15.0%以下の銀行から選ぶのがよいと思いますよ。

会社員や公務員の方は、安定収入があるので、年収が低くても審査が厳しい銀行の審査でも通りやすいです。

会社員がカードローンで借り入れを考えるなら、まずは銀行カードローンの審査を受けてみるのがよいと思います。

正社員で年収200万円以上、勤続年数1年以上の人なら銀行カードローンの審査に通る可能性は高いです。

| 金融機関 | 金利 | 限度額 |

|---|---|---|

| 三菱UFJ銀行 | 年1.8~14.6% | 10~500万円 |

| 三井住友銀行 | 年1.5~14.5% | 10~800万円 |

| みずほ銀行 | 年2.0~14.0% | 10~800万円 |

| りそな銀行 | 年3.5~13.5% | 10~800万円 |

| イオン銀行 | 年3.8~13.8% | 10~800万円 |

| ソニー銀行 | 年2.5~13.8% | 10~800万円 |

| 楽天銀行 | 年1.9~14.5% | 10~800万円 |

| 東京スター銀行 | 年1.8~14.6% | 10~1,000万円 |

| 住信SBIネット銀行 | 年1.89~14.79% | 10~1,000万円 |

上記のカードローンは上限金利が年15.0%未満と低いので、どこで借りても低金利で借りられます。

PayPay銀行、auじぶん銀行のような上限金利が年15.0%を超える銀行はおすすめしません。

カードローンで借りている会社員は多い

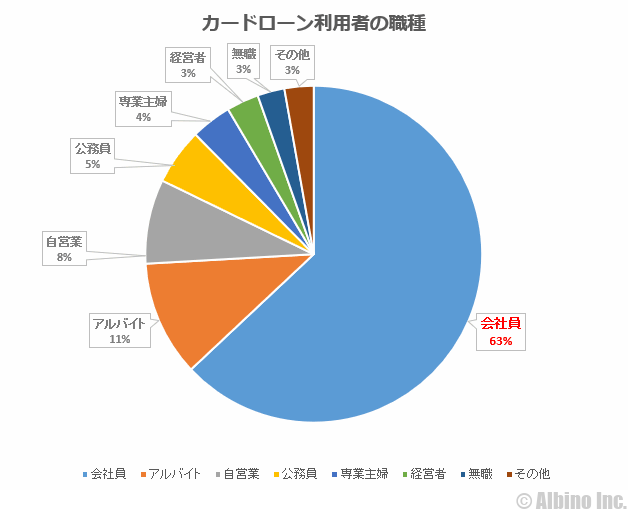

全国銀行協会が行ったカードローンに関する調査の中で、カードローン利用者の職業別の割合が載っていました。

カードローン利用者の中で最も多いのが「会社員」でその割合は63%です。

※「銀行カードローンに関する調査(PDF)」より作成

会社員は事務系、技術系、その他で分かれていましたが、全てまとめています。

カードローン利用者の約6割が会社員です。職業として会社員が最も多いので、同然の結果とも言えますが、会社員でカードローンを利用している人は多いです。

なお、総務省統計局の労働力調査によると、約9割が雇用者で、約1割が経営者(自営業者)です。

消費者金融利用者の職種

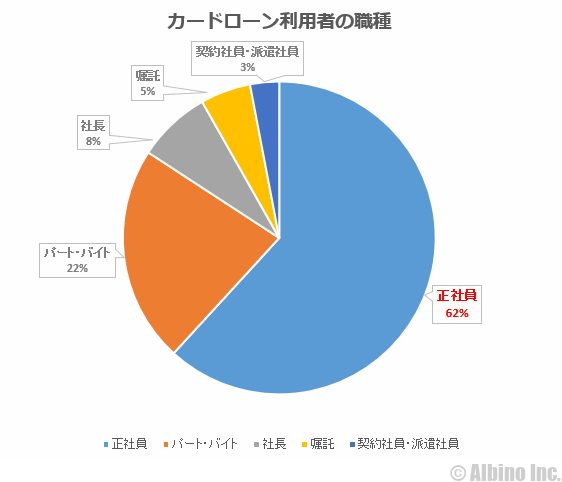

消費者金融大手のアイフルは公式サイトで顧客の職種に関するデータを公開しています。消費者金融利用者の多くが会社員です。

※アイフル「お客様の傾向データ」より作成

アイフル利用者の6割が正社員で2割がパート・アルバイトです。自営業は社長に含まれています。専業主婦や無職の方は利用できないので含まれていません。

消費者金融はサラ金と呼ばれていた

消費者金融がサラ金と呼ばれていた時代があるように、消費者金融はサラリーマン向けの融資として始まりました。今でこそ女性の利用者も増えましたが、昔は利用者の多くがサラリーマンでした。

年収300~500万円の中所得者層で何度も借りている人は多いです。収入が多い人は返すあてがあるので、手元のお金が無くなった時に軽い気持ちで借りる人が多いのかもしれません。

年収1千万円以上の人で、カードローンの借入額が200~300万円になっている人もいます。

キャッシングやカードローンはリボ払いが基本なので、数百万円の借り入れでも毎月の返済額は数万円以内で済みます。

お金に余裕ができたら繰り上げ返済するのが良いですが、リボ払いで毎月一定額しか返済していない人が多いようです。

初めてお金を借りた時は、すぐに全額返済しようと考えますが、借金しているのが当たり前になると、公共料金のように毎月支払ってしまうのでしょう。

銀行カードローンの審査に通りやすい会社員

- 審査に通るポイント

-

- 雇用形態が正社員

- 年収が200万円以上

- 勤続年数が1年以上

- 他社の借り入れがない

- 過去にクレジットの利用実績がある

雇用形態は非正規よりは正社員の方が有利ですが、契約社員や派遣社員でも問題はありません。社会保険証の会社員はカードローンの審査に有利になります。

年収が200万円以上、勤続年数1年以上あるのが理想ですが、年収200万円未満の人や働き始めたばかりの人でも審査に通る可能性はあります。

勤続年数や住まいの居住年数が原因で審査に落ちる場合は、半年後など勤続年数が伸びてから申し込み直すのがよいと思います。(審査に落ちた理由は教えてもらえません)

他社の借入件数は少ないほど有利です。過去にクレジットカードやカードローンの利用実績があると審査に有利になります。

三菱UFJ銀行カードローンで借りる

三菱UFJ銀行カードローン「バンクイック」は私も使っています。上限金利が低いので始めから低金利で借りられます。

即日融資はできませんが、最短翌営業日の審査回答なので急いでいる人にもおすすめです。

早く借りたい時はネット申込後に審査に通ったら、テレビ窓口で運転免許証を堤出してカードを受け取ります。カードは銀行や提携コンビニのATMで使うことができます。

※50万円超の利用限度額をご希望の場合は収入証明書をお持ちください。

申込みに際し銀行口座は不要です。振込融資にも対応していますが振込で借りる時は三菱UFJ銀行の口座が必要になります。

三菱UFJ銀行の口座なしで急ぎで借りたい人は、審査に通ったらテレビ窓口でカードを発行してATMで借りるのがおすすめです。

三井住友銀行 カードローンで借りる

三井住友銀行もローン契約機があるので、融資までの時間は短いですが審査回答に数日かかることもあります。

ローン契約機でカードローンの申込みをした場合、仮審査に通ればカードが発行できますが、本審査の結果が出ないと利用することができません。

今はどこの銀行でも即日融資は受けられません。仮審査の回答は早くても本審査結果が出るまでには時間がかかります。

申込み当日に即日融資を受けたい人は、銀行ではなく消費者金融にしましょう。

一部のプロミスの自動契約機では三井住友銀行 カードローンのカードも発行できるようになっています。

プロミスと三井住友銀行の両方の看板がある無人契約機では、どちらのサービスも利用できます。

三井住友銀行 カードローンは、三井住友銀行の口座がなくても振込融資が利用できます。口座なしでもSMBCダイレクトが使えます。

私が使っているカードローン

- プロミスのおすすめポイント

-

- 原則、勤務先への電話確認なし

- 最短3分で融資

- カードレス契約も可能

- 原則24時間最短10秒で振込融資

- 学生アルバイトでも借りられる

- クレジット機能付きのプロミスVisaカードあり

- SMBCグループ

※申込時間や審査により希望に添えない場合あり

この記事の著者(専門家)

-

株式会社アルビノ代表取締役。ファイナンシャルプランナー。埼玉県飯能市出身、1978年12月25日生。趣味は登山。Webライター歴23年。カードローン利用歴16年。現在は消費者金融3社、銀行カードローン3社の契約あり。

個人で自動車ローンや住宅ローンを利用したことがあり、起業してからは法人で銀行融資や日本政策金融公庫の一般貸付、マル経融資で借りた経験があります。

FP技能士、宅地建物取引士、日商簿記検定、証券外務員の資格を保有。

コンテンツ制作ポリシー。広告掲載ポリシー。

運営者情報

| 会社名 | 株式会社アルビノ |

|---|---|

| 代表者 | 竹内潤平 |

| 住所 | 〒160-0023 東京都新宿区西新宿3-3-13 西新宿水間ビル6階 |

| 電話番号 | 03-6914-6178 ※電話対応はしていません。 |

| お問合せ | メールフォーム |

| 設立 | 2014年10月20日 |

| 資本金 | 1000万円 |

| 事業内容 | ライフプラン・コンサルティング マネープランニング相談 資産運用アドバイス |

| 主要取引銀行 | 三菱UFJ銀行 住信SBIネット銀行 |

| 法人番号 | 7011101071501 |

| 本社所在地 | 〒176-0012 東京都練馬区豊玉北4-4-5 |

| インボイス登録番号 | T7011101071501 |