レイクの初回限度額は年収で決まる?借入可能額はどこで確認できる?

年収250万円だとレイクの初回限度額はいくら?

一般的なカードローンでは、年収250万円の人の限度額は10万円~50万円になります。増額すれば限度額を上げることもできます。

レイクの初回限度額は、50万円以下になることが多いですが、収入証明書を提出すれば50万円超になることもあります。

会員サイトから限度額アップの申込ができるので、増額したい人はアプリや会員サイトを確認してみましょう。

レイクは消費者金融なので、年収の3分の1を超える額は借りられません。年収300万円の人は最高でも100万円の借入額になります。

他社借入がある人は、その分を引いた額が限度額の上限になります。カードローン会社は、信用情報機関で他社借入額を確認するので、他社借入が多いと低い限度額になります。

|

|

|---|---|

| 審査時間 | 最短15秒で審査結果表示 |

| 金利 | 年4.5~18.0% |

| 借入限度額 | 1~500万円 |

| 無利息期間 | 公式サイト参照 |

| 在籍確認 | 原則電話なし |

※審査の結果によっては電話による在籍確認が必要となる場合あり

|

|

|---|---|

| 審査時間 | 最短3分 |

| 金利 | 年4.5~17.8% |

| 借入限度額 | 1~500万円 |

| 無利息期間 | 最大30日間 |

| 在籍確認 | 原則電話なし |

プロミスの貸付条件

商号:SMBCコンシューマーファイナンス株式会社

登録番号:関東財務局長(14)第00615号

貸付利率:4.5%~17.8%(実質年率)

遅延損害金:20.0%(実質年率)

融資額:500万円まで

契約額:お客さまご指定の契約額(極度額)の範囲内で、SMBCコンシューマーファイナンス株式会社が決定した金額

返済方式:残高スライド元利定額返済方式

返済期間・回数:最終借入後原則最長6年9か月/1~80回

担保・連帯保証人:不要

※申込時間や審査により希望に添えない場合あり

※審査の結果によっては電話による在籍確認が必要となる場合あり

※無利息期間の適用はメアド登録とWeb明細利用登録が必要

|

|

|---|---|

| 審査時間 | 最短18分 |

| 金利 | 年3.0~18.0% |

| 借入限度額 | 1~800万円 |

| 無利息期間 | 最大30日間 |

| 在籍確認 | 原則電話なし |

アイフルの貸付条件

登録番号:近畿財務局長(14)第00218号

貸付利率:3.0%~18.0%(実質年率)

遅延損害金:20.0%(実質年率)

契約限度額または貸付金額:800万円以内(要審査)

返済方式:借入後残高スライド元利定額リボルビング返済方式

返済期間・回数:借入直後最長14年6ヶ月(1~151回)

担保・連帯保証人:不要

※申込状況によってはご希望に添えない場合あり

※受付時間によっては振り込みが翌営業日となる場合あり

※無利息期間の適用は初めての方に限る

※利用限度額50万円超、または他社を含めた借入金額が100万円超の場合は源泉徴収票など収入を証明するものが必要

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。 一部金融機関および、メンテナンス時間等を除きます。初めてご利用のお客さまへの当日ご融資は、8~22時(毎月第3日曜日は8~19時)となっております。

レイクの注意事項

【融資時間について】

※Web申込みの場合、最短25分融資も可能

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く

【無利息期間について】

※Web経由で申込みされた方のみ60日間無利息を利用可能

※「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用不可

※レイクで初回契約の方が対象

※初回契約翌日から無利息適用

※ご契約額が200万円超の方は30日間無利息のみ利用可能

※無利息期間終了後は通常金利適用

【貸付条件】

ご融資額:1万円~500万円

貸付利率(年率):4.5%~18.0%

※貸付利率はご契約額およびご利用残高に応じて異なります。

年齢制限:満20歳~70歳

遅延損害金(年率):20.0%

ご返済方式:残高スライドリボルビング方式/元利定額リボルビング方式

ご返済期間・回数:最長5年・最大60回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

必要書類:運転免許証等、収入証明(契約額に応じて、新生フィナンシャル株式会社が必要とする場合)

担保・保証人:不要

商号・名称:新生フィナンシャル株式会社

登録番号:関東財務局長(10) 第01024号 日本貸金業協会会員第000003号

当サイトの掲載情報について

当サイト内で紹介する商品やサービスの一部には広告が含まれています。広告掲載ポリシーはこちら。

掲載する商品やサービスが広告であることがわかるように、事前に詳細ページを案内したり、リンクにPRを付けています。

当サイトで紹介している消費者金融やクレジット会社は、全て財務局や都道府県知事の登録を受けている正規の貸金業者です。

金融庁の登録貸金業者情報検索サービスで、街金を含めた全ての貸金業者が確認できます。

レイクの限度額と借入可能額

レイクの借入限度額は「最高500万円」です。

消費者金融でもアコムやアイフルは最高限度額が800万円と大きいですが、実際には消費者金融で500万円以上借りるのは無理です。

消費者金融は総量規制の関係で、年収の3分の1までしか借りられません。500万円借りるには年収1,500万円以上が必要になります。

カードローンで500万円以上借りることはないと思います。子どもの教育費なら教育ローン、車の購入資金なら自動車ローンを利用する方が低金利で借りられます。

限度額が最高1,000万円になっているPayPay銀行や住信SBIネット銀行のカードローンでも、簡単にその限度額になるわけではありません。

その人の年収や雇用形態、雇用年数などから返済能力をチェックして限度額が決められます。

最高限度額が大きいカードローンでも、実際には限度額が500万円を超えることはほとんどありません。

普通の年収の人なら、限度額を200万円以上にするのは難しいと思った方がよいでしょう。

年収別の初回限度額

年収が高い人ほど初回限度額が高くなる傾向がありますが、消費者金融は年収が高くても限度額は低くなる事が多いです。

初めて消費者金融で借りる人が想定される初回限度額をご紹介します。

| 年収 | 正社員・公務員 | 非正規・自営業 |

|---|---|---|

| 80万円 | – | – |

| 100万円 | 10万円 | 10万円 |

| 150万円 | 10~30万円 | 10万円 |

| 200万円 | 10~30万円 | 10~20万円 |

| 250万円 | 20~50万円 | 10~30万円 |

| 300万円 | 30~50万円 | 10~30万円 |

| 400万円 | 30~50万円 | 10~30万円 |

| 500万円 | 30~50万円 | 10~50万円 |

| 600万円 | 30~100万円 | 10~50万円 |

年収80万円以下の人は、カードローンの審査に通るのが難しいです。※アルバイトやパート主婦で安定した収入のある方は、年収80万円以下でも審査に通ることがあります。

同じ年収でも正社員の人は返済能力が高いと判断されるので、初回限度額が大きくなる可能性があります。

自営業、派遣社員、アルバイトの人は年収が高くても初回限度額は低くなることがあります。

レイクの借入可能額

レイクの借入可能額は、アプリや会員ページで確認できます。

会員ページのホーム画面に借入可能額や利用残高、次回の返済日と返済額が表示されています。

限度額から利用残高を引いた金額が借入可能額になります。※利用状況によって借入可能額が下げられる場合あり

借入可能額が少なくなって、もっと借りたいときは限度額の増額申し込みをしてください。

初回限度額は50万円以下が普通

レイクの初回限度額は50万円以下になるのが一般的です。

収入証明書を提出すれば50万円超の限度額も可能ですが、それでも初回限度額は50万円以下になる事が多いです。

50万円では足りないという人は、初回契約後しばらく利用してから増額するのがよいと思います。

私はプロミスとアコムの契約がありますが、どちらも初回限度額は30万円でした。

自営業時代に申し込んで、確定申告書を提出した結果の限度額が30万円でした。自営業は年収に関わらず初回限度額が低くなります。

これが私のプロミスの契約情報です。1万円借りていたときなので借入可能額が49万円になっています。

金利が年15.0%と低くなっているのは、一度限度額を100万円に上げたからです。増額したあとに減額を希望しても限度額はそのままで、借入可能額が下がるだけなので金利は下がったままです。

限度額を増額するには、一定の契約期間と返済実績が必要です。契約から半年以上経過していて、何度か借入と返済を繰り返していて、増額審査に通ると増額することができます。

消費者金融各社の初回限度額

消費者金融は始めにいくら借りられますか?

消費者金融の初回限度額は10万円~30万円になることが多いです。収入が高くクレヒスが良好な人なら50万円の限度額になることもあります。

当サイトへ頂いた口コミの中で、消費者金融の審査に通った人の初回限度額をご紹介します。

| 金融機関 | 初回限度額 | 年収 | 雇用形態 |

|---|---|---|---|

| プロミス | 10万円 | 140万円 | アルバイト |

| アコム | 10万円 | 410万円 | 自営業 |

| SMBCモビット | 10万円 | 250万円 | 派遣社員 |

| プロミス | 20万円 | 220万円 | アルバイト |

| SMBCモビット | 20万円 | 300万円 | 契約社員 |

| レイク | 20万円 | 280万円 | 経営者 |

| プロミス | 30万円 | 360万円 | 正社員 |

| アコム | 30万円 | 280万円 | 正社員 |

| アイフル | 30万円 | 330万円 | 契約社員 |

| アイフル | 50万円 | 550万円 | 公務員 |

| レイク | 50万円 | 300万円 | 正社員 |

年収が高くても他社借入が多い人や、正社員以外の人は初回限度額が低くなる傾向があります。

消費者金融は審査の早さが特徴で小口融資が中心です。

消費者金融でも増額により100万円以上の限度額にすることはできますが、初回限度額は低くなります。

消費者金融はパートやアルバイトでも借りられますが、それは契約時の限度額が低く設定されているためです。審査の結果、限度額10万円以下の設定になることもあります。

消費者金融は、年収の3分の1までしか借りられません。「限度額50万円超にするためには収入証明書の提出が必要」という条件もあります。

収入証明書を提出すれば、初回限度額が50万円超になる可能性はありますが、始めはほとんどの人が50万円以下での契約になります。

消費者金融の借入可能額

消費者金融は総量規制の関係で、借入可能額が法律で決められています。年収別の借入可能額は以下のようになります。

| 年収 | 借入可能額 |

|---|---|

| 80万円 | 26万円 |

| 100万円 | 33万円 |

| 150万円 | 50万円 |

| 200万円 | 66万円 |

| 250万円 | 83万円 |

| 300万円 | 100万円 |

| 400万円 | 133万円 |

| 500万円 | 166万円 |

| 600万円 | 200万円 |

総量規制は1社ごとの上限ではなく、貸金業者からの借入の総額です。3社の消費者金融で借りる場合、全ての借入が総量規制の対象になります。

年収200万円の人なら最高66万円まで借入できます。

年収200万円の人が、プロミスから20万円、アコムから20万円から借りている場合

残り26万円まで借りられるので、アイフルやレイクに申し込んでも審査に通る可能性があります。ただし、限度額は20万円以下になるでしょう。

消費者金融は、申込者が今どれだけの金額の借入があるのかを信用情報機関のクレヒスで確認します。

カードローンの審査では、総量規制の上限額を超えないように初回限度額を調整します。

限度額の増額審査を受けるときにも、総量規制の上限を超える借入額にならないように調整されます。

貸金業者からの借入には、クレジットカードのキャッシングや信販系カードローンの借入も含まれるので注意しましょう。

レイクの増額審査

レイクでは、限度額の増額対象となる方に、会員ページやメールで案内しています。

また、お客様専用フリーダイヤル(0120-09-09-09)へ電話して増額できるか確認することもできます。

契約から半年以上経過していて、利用実績があり延滞が無い人なら増額できる可能性があります。

- 増額審査に通るポイント

-

- 初回契約から6ヶ月以上経過している

- 何度か借入をしている

- 返済が遅れたことがない

- 現在それなりに借りている

- 契約時から年収が下がっていない

この条件を満たしていると増額審査に通る可能性があります。

私は、プロミスとアコムを使っていますが、半年や1年ほど使い限度額を増額しました。

今の限度額で十分な人は増額する必要がありませんが、限度額が上がることで金利が下がることもあります。

使う使わないは別として金利を下げるために限度額を上げても良いと思います。

レイクの増額の申込み方法

- 増額審査の申込方法

-

- 会員サイト

- 自動契約機

- フリーダイヤル

フリーダイヤルでも増額の申請ができますが、会員サイトで増額審査を受けるのがお手軽です。

会員サイトで審査を受けた場合でも、最終的には電話して本審査を受けることになります。

自動契約機から増額を申し込む場合、契約機で収入証明書が提出でき、21時まで即日審査回答です。

レイクの増額の流れ

レイクの会員サイトにログイン

カード番号と暗証番号が必要

レイクアプリからもログインできる

![]()

「ご利用限度額アップの確認・申込み」をタップ

スマホサイト、PCサイト共にトップページにボタンがある

![]()

審査結果を表示

現在の限度額と審査結果の限度額が表示される

![]()

増額申込み

平日9:00~18:00に電話して申込み(0120-09-09-09)

![]()

収入証明書の提出

50万円を超える限度額を希望する場合

![]()

本審査通過

増額審査も最短即日審査回答

![]()

増額手続き

Webで契約書を確認し手続き完了

最短15秒で審査結果が表示され、Webで最短25分融資も可能です。

本審査を受ける際の電話申込の際に、「希望額、勤務先変更」などの質問を受けます。

収入証明書はいつでも会員サイトから提出できるので、増額審査を申し込む前に直近の収入証明書を提出しておくと審査がスムーズに進みます。

増額審査に落ちる理由

総量規制の範囲内なら増額審査に通る可能性がありますが、増額審査で落ちることも多いです。

増額の案内メールが来たのに、増額申請してみたら審査NGだったということもあります。

- 増額審査に落ちる理由

-

- 収入証明書を提出していない

- 年収の3分の1を超える額を借りている

- 返済が遅れている

- 現在の借入額が0円

- 転職して収入が減った

- 信用情報機関に延滞の記録がある

増額審査に通る確率を上げたいのなら収入証明書の提出は必須です。

収入証明書を提出することで、カードローン会社も返済能力が判断しやすくなります。

増額審査時の収入証明書の提出

増額申請するときに、限度額を50万円超にするためには収入証明書の提出が必要です。

希望額が50万円以下でも、場合によっては収入証明書が必要になります。

| 提出書類 | 注意事項 | |

|---|---|---|

| 源泉徴収票 |

|

|

| 給与明細書 |

|

|

| 確定申告書 |

|

|

| 所得(課税)証明書 |

|

|

| 住民税決定通知書 納税通知書 |

|

|

限度額が100万円以上になると金利が年15.0%以下になるので、できるだけ限度額を上げた方が得です。

仮に限度額が150万円になったとしても、実際に借りる額が1万円でも全く問題ありません。

今よりもっと借りたい人が増額するケースが多いですが、借入利率を下げるために増額することもできます。

増額審査で在籍確認はない

レイクの増額審査で在籍確認の電話はある?

レイクの増額審査では、基本的に在籍確認は行われません。消費者金融では初回申込時以外は在籍確認しない事が多いです。

初回契約時から勤務先が変更になっている方や、登録してある会社と収入証明書に記載の会社名が異なる場合は、増額審査の際に在籍確認が行われる可能性があります。

本審査の申込みの際に、勤務先変更の有無などを確認されるはずなので、そのときに在籍確認についても確認してみましょう。

契約から半年経過していなくも増額できる

レイクは初回契約から半年以上経過しないと増額できないの?

レイクでは、契約から6ヶ月経過していなくても増額できる可能性があります。

多くのカードローン会社が、増額の条件として契約から6ヶ月という基準を設けています。

しかし、レイクは増額審査に寛容で、利用期間が短い人でも増額に応じてくれることがあります。

契約時に収入証明書を提出せずに限度額50万円以下になった場合、収入証明書を提出することで限度額アップが期待できます。

増額できるか気になる方は、会員サイトの「ご利用限度額アップ」の確認をしてみましょう。

銀行カードローンの初回限度額

銀行なら始めから50万円以上借りられますか?

最近は銀行でも初回限度額が低くなる事が多いです。私の体験談や知人の体験談を元に、銀行カードローンの初回契約時の限度額をいくつかご紹介します。

| 金融機関 | 初回限度額 | 年収 | 雇用形態 |

|---|---|---|---|

| 三菱UFJ銀行 | 30万円 | 360万円 | 正社員 |

| 楽天銀行 | 30万円 | 300万円 | 正社員 |

| みずほ銀行 | 30万円 | 360万円 | 正社員 |

| 三菱UFJ銀行 | 50万円 | 600万円 | 自営業 |

| 三井住友銀行 | 50万円 | 240万円 | 正社員 |

| みずほ銀行 | 50万円 | 330万円 | 契約社員 |

| オリックス銀行 | 50万円 | 550万円 | 社長 |

| 住信SBIネット銀行 | 50万円 | 450万円 | 正社員 |

| 三井住友銀行 | 100万円 | 320万円 | 公務員 |

| オリックス銀行 | 100万円 | 720万円 | 自営業 |

銀行は大口融資にも対応していますが、初回限度額は50万円以下になることも多いです。メガバンクでは限度額50万円超で収入証明書の提出が必要になります。

銀行カードローンの限度額は、最高500万円や1,000万円となっていますが、契約時の限度額が200万円を超えることは稀です。

一概にどの銀行だと高限度額になりやすいとは言えませんが、正社員だと年収が高くなくても高限度額で契約できる場合もあります。

消費者金融だと30万円以下になることも多いので、始めから50万円超の限度額で借りたい人は銀行がおすすめです。

しかし、銀行の審査が厳しくなった2018年以降は、初回限度額で100万円以上になることは少なくなりました。

初回限度額が高くなる条件

カードローンの限度額は、色々な情報を基に決められるため、実際に審査を受けてみないとわからない部分が多いです。

100万円以上借りたいと思っても誰でも簡単に高限度額で契約できるわけではありません。始めから高限度額を希望する人は、消費者金融よりも銀行がおすすめです。

- 高限度額で借りるポイント

-

- 銀行カードローンに申し込む

- 公務員または正社員である

- 年収が200万円以上ある

- 他社借入が無いまたは少ない

他にも、勤めている企業の規模や勤続年数なども限度額に影響しますが、重要なのは雇用形態や年収、他社借入状況です。

最高限度額が大きいカードローンの方が高限度額で借りられると思っている人も多いですが、最高限度額の大きさと契約時の実際の限度額はあまり関係がありません。

年収が高いほど限度額が高くなる可能性がありますが、年収が高くても非正規雇用、自営業者、起業間もない社長などは審査に落ちたり、限度額が低くなる事が多いです。

逆に年収が200~300万円でも、勤続年数2年以上の正社員の場合、契約時の限度額が100万円以上になることもあります。

正社員は初回限度額が大きい場合がある

自営業やアルバイトなどの人は、限度額が徐々に増えていきますが、正社員の人は始めから高い限度額になることがあります。

私の家族や友人で、正社員でカードローンを利用している人の契約時の限度額や金利は以下のようになっています。

- 初回契約時の限度額と金利の例

-

- Aさん(三井住友銀行):年収340万円

⇒限度額140万円、金利10.0% - Bさん(オリックス銀行):年収580万円

⇒限度額100万円、金利14.8% - Cさん(三菱UFJ銀行):年収380万円

⇒限度額50万円、金利14.6% - Dさん(プロミス):年収420万円

⇒限度額50万円、金利17.8% - Eさん(アコム):年収320万円

⇒限度額30万円、金利18.0%

- Aさん(三井住友銀行):年収340万円

限度額は年収だけで決まるわけではないので、年収が低くても限度額が大きくなる可能性があります。また、同じカードローンの同じ限度額でも同じ金利が適用されるとは限りません。

たとえば、100万円以上200万円未満の限度額で金利が年10.6%~14.6%となっているカードローンがあるとします。

この場合、限度額が100万円で金利14.6%、限度額199万円で金利10.6%になるわけではありません。

限度額199万円で金利10.6%になることもあれば、14.6%になることもあります。

契約時の限度額や金利は、その人の年収やクレジットスコア、クレジットヒストリーなどによって決められます。

増額審査で限度額が大幅に上がる

三菱UFJ銀行、三井住友銀行、みずほ銀行のメガバンクのカードローンでも契約時の限度額は50万円以下になることが多いです。

私は三菱UFJ銀行カードローン「バンクイック」の契約がありますが、初回限度額は50万円でした。

今は増額して限度額300万円になっていますが、最初の1年ほどは50万円でした。

バンクイックの増額体験談を詳しく!電話がきたのに増額審査に落ちた!?

銀行カードローンは限度額が100万円を超えると低金利で借りられるようになります。

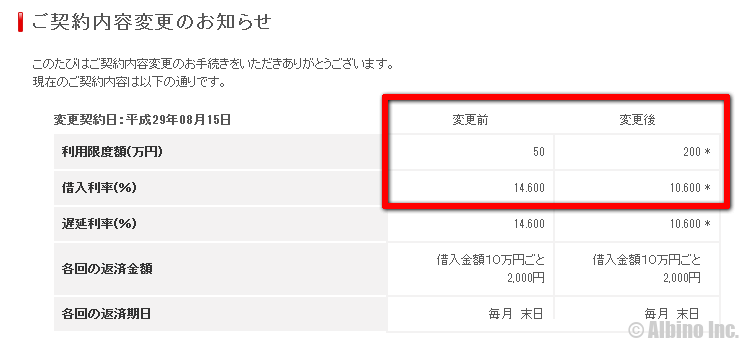

これが1回目の増額で上限が50万円から200万円にアップした時の契約変更書面です

初回申込から5年経ったところで、2回目の増額審査を受けて限度額が300万円にアップしました。金利もかなり下がっています。

2017年以降、銀行は過剰融資に対する自主規制で限度額50万円超を希望する場合、収入証明書の提出を求めるようになっています。

サラリーマンや公務員なら契約時に100万円以上の限度額になる可能性もありますが、その場合でも収入証明書が必要になります。

以前は、年収300万円の人に200万円以上の限度額を設定することもありましたが、現在は収入に見合った限度額設定になっています。

レイクの金利

レイクの金利は「年4.5%~18.0%」です。

消費者金融では限度額が100万円以下になった場合、金利は年18.0%になることが多いです。

最高限度額が大きい消費者金融では、下限金利が年3.0%になっていますが、これはほぼ適用されることがない金利です。

銀行なら限度額200万円以上で、金利10.0%以下もありえますが、消費者金融で10.0%以下の金利にするのは難しいです。

レイクでは、契約限度額200万円以下の場合は、基準残高(初回ご契約日以降の借入残高の最高額)によって金利が決まり、限度額200万円超の場合は、限度額に応じて金利が決まります。

限度額200万円以下の金利

| 基準残高 | 金利(年率) |

|---|---|

| 1円~99万9999円 | 15.0~18.0% |

| 100万円~200万円 | 12.0~15.0% |

限度額200万円超の金利

| 契約限度額 | 金利(年率) |

|---|---|

| 200万1円~300万円 | 9.0~15.0% |

| 300万1円~400万円 | 7.0% |

| 400万1円~500万円 | 4.5% |

レイクは消費者金融で見られる一般的な金利と同等ですが、銀行カードローンと比べると上限金利が高めです。大手銀行カードローンの上限金利は年15%ほどになっている事が多いです。

返済方式は、残高スライドリボルビング方式と元利定額リボルビング方式があります。残高スライドは利用残高によって毎月の返済額が変わり、元利定額は残高に関わらず毎月決まった額を返済します。

低金利で高額な借り入れをしたい人は、三菱UFJ銀行や三井住友銀行、みずほ銀行などのメガバンクで借りるのが良いかもしれません。三井住友銀行やみずほ銀行のカードローンなら限度額は最高800万円です。

私が使っているカードローン

- プロミスのおすすめポイント

-

- 原則、勤務先への電話確認なし

- 最短3分で融資

- カードレス契約も可能

- 原則24時間最短10秒で振込融資

- 学生アルバイトでも借りられる

- クレジット機能付きのプロミスVisaカードあり

- SMBCグループ

※申込時間や審査により希望に添えない場合あり

この記事の著者(専門家)

-

株式会社アルビノ代表取締役。ファイナンシャルプランナー。埼玉県飯能市出身、1978年12月25日生。趣味は登山。Webライター歴23年。カードローン利用歴16年。現在は消費者金融3社、銀行カードローン3社の契約あり。

個人で自動車ローンや住宅ローンを利用したことがあり、起業してからは法人で銀行融資や日本政策金融公庫の一般貸付、マル経融資で借りた経験があります。

FP技能士、宅地建物取引士、日商簿記検定、証券外務員の資格を保有。

コンテンツ制作ポリシー。広告掲載ポリシー。

運営者情報

| 会社名 | 株式会社アルビノ |

|---|---|

| 代表者 | 竹内潤平 |

| 住所 | 〒160-0023 東京都新宿区西新宿3-3-13 西新宿水間ビル6階 |

| 電話番号 | 03-6914-6178 ※電話対応はしていません。 |

| お問合せ | メールフォーム |

| 設立 | 2014年10月20日 |

| 資本金 | 1000万円 |

| 事業内容 | ライフプラン・コンサルティング マネープランニング相談 資産運用アドバイス |

| 主要取引銀行 | 三菱UFJ銀行 住信SBIネット銀行 |

| 法人番号 | 7011101071501 |

| 本社所在地 | 〒176-0012 東京都練馬区豊玉北4-4-5 |

| インボイス登録番号 | T7011101071501 |